动力电池《大时代》(一) “变局”将至……

出品 | 搜狐汽车·E电园

编辑 | 周航

[搜狐汽车·E电园] 回看2020的上半年,动力电池行业的大事件可谓鱼贯而来:从特斯拉高举自研和无钴大旗的来势汹汹,到第一季度LG化学装机量问鼎全球,再到近期大众东进入股国轩高科等等,一系列的事件背后,似乎预示着行业变局将至……

这种碎片化的事件在今年上半年的密集爆发,势必会带来一系列的“蝴蝶效应”,很可能几年之后,更高续航、充电更快的电动车,就是因为现在的这些“碎片”。如果未来几年是动力电池的《大时代》,那么现在很可能就是故事的开端。

于是就有了搜狐汽车·E电园的动力电池《大时代》系列策划:以“变”为切入点,解读为什么会有动力电池的《大时代》之说?第一期,咱们先来梳理一下“碎片事件”蕴含的未来趋势。

[·变的背景:中国是新能源汽车全球最大的一块“肥肉”·]

全球汽车能源转型的大势之下,中国不是最快的。挪威与国内一样免征纯电动车的购置税,但对汽油和柴油车收取25%的“重税”,凭借这样的政策,挪威2019年全年销售的新车中,电动车已占到了42.4%(数据来源:挪威汽车进口商协会)。

也不是政策最严苛的。欧6排放标准的补充条款,在今年1月1日起正式执行“三个95”政策,即一家车企95%的新车每公里排放的二氧化碳不应超过95g,超出标准的每克将面临95欧元的罚款(数据来源:2020中国电动汽车百人会国际论坛,法国汽车产业联盟主席Luc Chatel的欧洲政策介绍)。

因此,市场调研机构PA Consulting的数据显示:在欧洲销售的所有车企将面临340亿欧元(约合2709亿元人民币-6月14日汇率)的罚款。其中产销量最大的大众集团的罚款数额将达到45亿欧元(约合358亿元人民币-6月14日汇率),“卖一台赔一台”的戏言竟然是真的,而且还出现在了人们惯性思维中最不可能的“VW”上。

但中国是最大的市场,没有之一。继全球气候大会2016年4月份正式签署的《巴黎协定》,各国决定将每年的平均气温上升幅度控制在2摄氏度以来,美国对这项协定的反复不定,让中国凭借市场体量的先天优势,成为了未来新能源车市场毫无争议的老大。

老大“有多大”?工信部去年年底发布的《新能源汽车产业发展规划(2021-2035年)》征求意见中,将2025年的新能源汽车新车销量占比从20%增加到了25%,具体换算下来就是875万台左右。

从哪降低二氧化碳排放?排在前两名的排放“大户”分别是发电和交通运输,前者人们的生活必不可少、没有直接的交集,而新能源车的“减碳”与老百姓息息相关。“得中国新能源市场者得天下”的说法,在这样的背景下变得理所应当。

而正如笔者在视频概述中所说:电动车最重要的就是动力电池,2019年年底的统计数据,电池的成本占整车的40%左右(数据来源:中国电池联盟)。所以“得中国新能源市场≈得中国动力电池市场。

[·变局伊始:取消动力电池白名单后的“引狼入室”·]

发生在我们身边关于动力电池的诸多“碎片”中,助力“外来的和尚”强势入局国内市场的重要节点,正是去年国家取消“动力电池白名单”政策,不再只有装备国产企业电池的车可以享受补贴了。

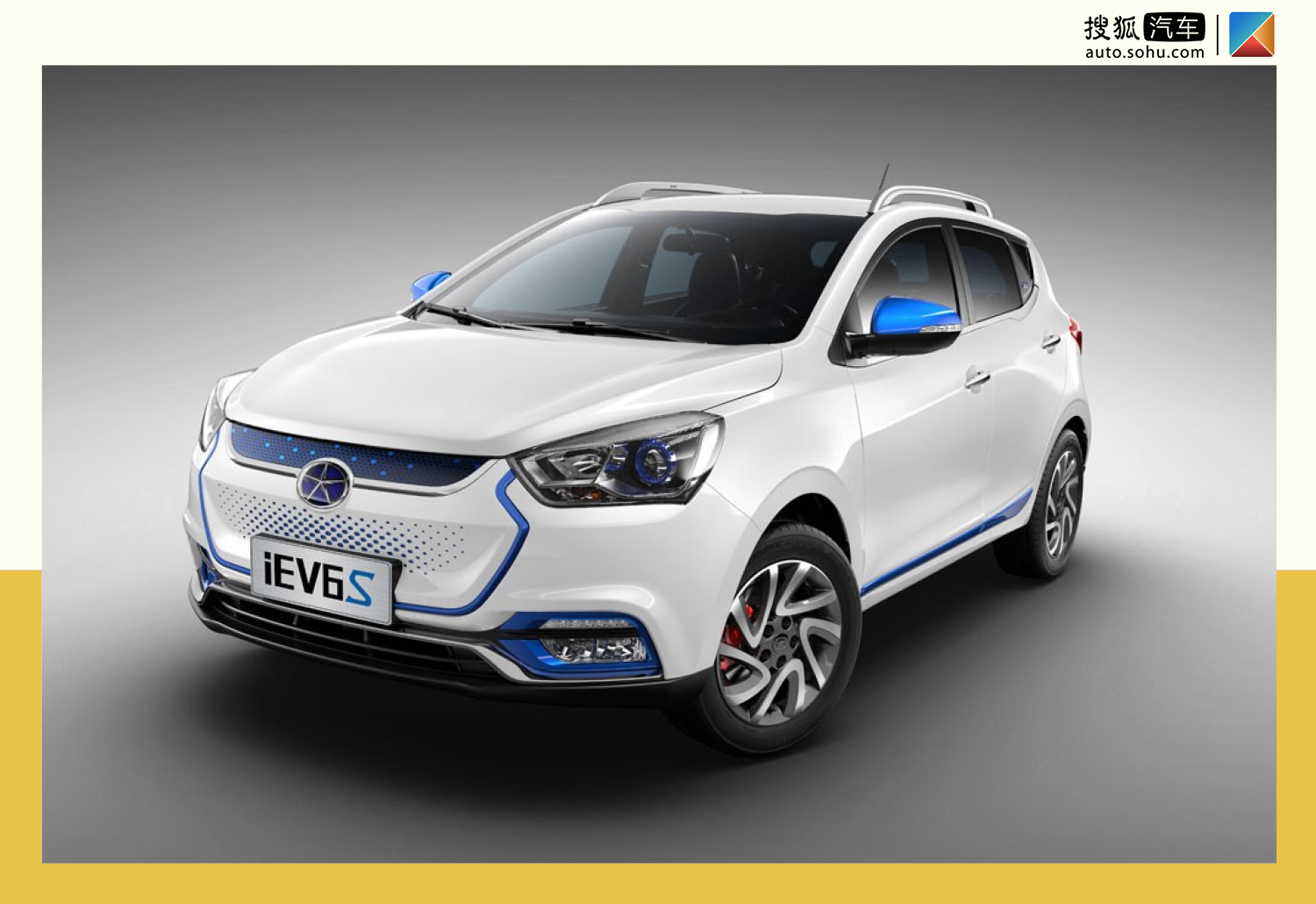

当时笔者的第一反应,想到了江淮“在不对的时间遇到了不对的三星SDI”。2016年的 iEV6S(参数|图片)因为装备了三星SDI供应的电池,而无法享受到当年国家补贴与地方补贴1:1,最多11万元的补贴(北京)政策,被迫临时“换将”比克,推出只更换了电池的新款车型

iEV6S(参数|图片)因为装备了三星SDI供应的电池,而无法享受到当年国家补贴与地方补贴1:1,最多11万元的补贴(北京)政策,被迫临时“换将”比克,推出只更换了电池的新款车型 iEV7S(参数|图片),最终发展与起势的黄金期被耽误了。

iEV7S(参数|图片),最终发展与起势的黄金期被耽误了。

开放了动力电池之后,“狼”真的来了。2017年开始动工、2018年投产的LG化学南京工厂,凭借先下手为强,在取消动力电池白名单之后脱颖而出。

LG化学在今年第一季度拿下全球装机量冠军,当然有疫情给宁德时代带来的负面影响,令其“钻了空子”,但南京工厂给国产特斯拉提供电池PACK同样功不可没。如果还有动力电池白名单,想要拿到补贴的国产 Model 3(参数|图片)乃至接下来的

Model 3(参数|图片)乃至接下来的 Model Y(参数|图片),100%国产化率的供应商名单中,是绝对不会有LG化学的。

Model Y(参数|图片),100%国产化率的供应商名单中,是绝对不会有LG化学的。

[·市场之“变”:海外车企联手国内电池企业·]

在海外动力电池企业入局国内之时,那些大家耳熟能详的外来车企也没闲着。前不久的大众集团增持国轩高科股份的消息,或许被收购与江淮合资公司股份的热度所掩盖,但纵观全局,自“排放门”到将在欧洲市场面临高额罚款的大众,发力新能源与开拓在中国的新能源版图明显更为迫切,所以深度绑定一个国内电池企业,对其未来发展也更为重要。

关于大众开拓国内新能源版图,敬请参见我们此前的文章:大众的电动化“东征” 国轩高科为什么是关键牌?

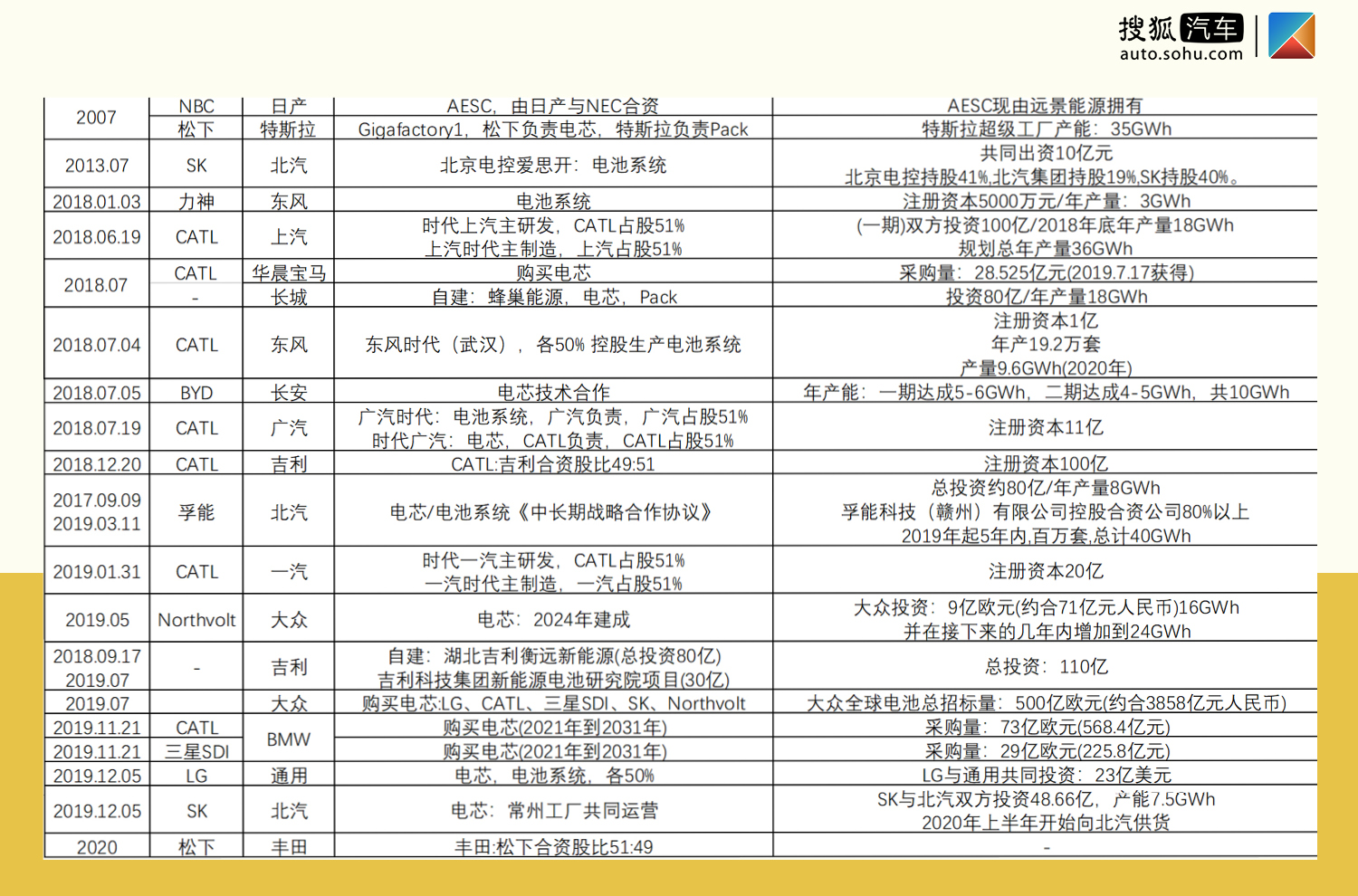

而除了大众,此前海外车企与国内电池企业的全方位合作,其实就早有苗头:

1.BMW(宝马)早在2012年就与当时初出茅庐的宁德时代合作,在青海建立了青海时代,并助力宁德时代快速建立了国际领先水平的各项标准。

2.戴姆勒集团前与北汽集团达成协议,在建立北京奔驰纯电动车生产基地之余,还要建立一个电池生产基地;后又参与到孚能科技的IPO,并达成了电池(电芯为主)的供需关系。

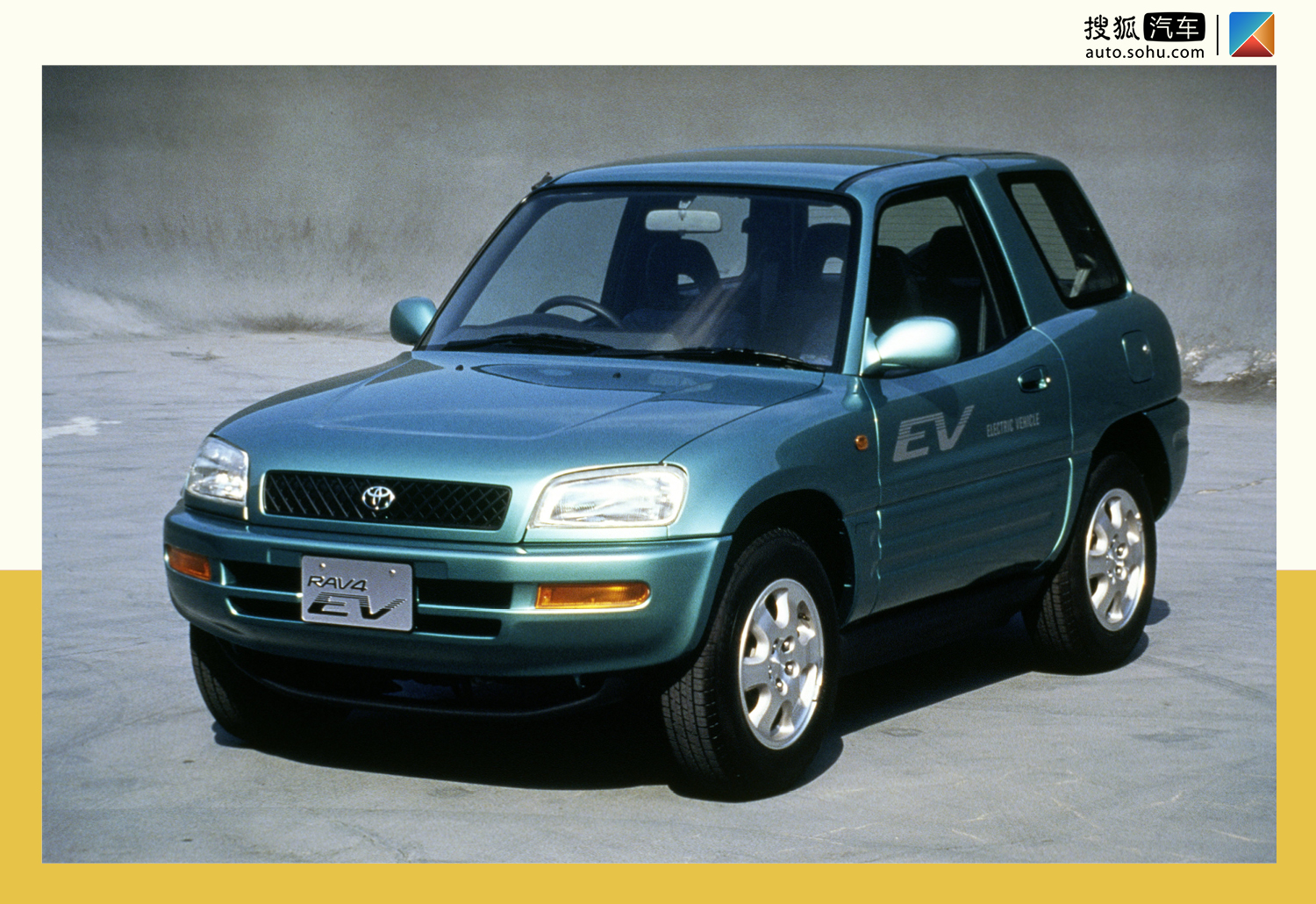

3.丰田这家全球最早*涉猎纯电动车的车企,去年与比亚迪合作建立合资公司,前者分享造车方面的积累、后者共享e平台等三电核心技术,并且与宁德时代也有订单往来。

关于丰田是全球最早涉猎纯电动车的:其实丰田上个世纪末就开始造纯电动车了,1997年推出的 RAV4 EV(参数|图片),还在2000年以前赠送给了清华大学汽车工程系(现在的车辆与运载学院)4台,只是那个时候太过超前,市场前景堪忧,另外也被日本与美国(当时丰田两大主要市场)政府所“压制”。

RAV4 EV(参数|图片),还在2000年以前赠送给了清华大学汽车工程系(现在的车辆与运载学院)4台,只是那个时候太过超前,市场前景堪忧,另外也被日本与美国(当时丰田两大主要市场)政府所“压制”。

在种种事件背后,海外车企入局国内动力电池市场带来了两种方式。一是像丰田这样“不把鸡蛋放在一个篮子里”,广邀电池供应商一起合作,相互制衡将自身利益最大化。二是类似一汽、上汽、广汽三大集团与宁德时代建立电池合资工厂的深度捆绑,将双方绑在一条船上共同运营与发展。

两种方式的共同点是:车企需要在供需关系中占据话语权的上风。不同之处在于:单纯的采购关系,“一对多”的合作保证供货量的优势,其实并没有比“一对一”的形式大出多少;而“一对一”在未来从新车研发就深度介入,反而对研发周期、成本等有所帮助。

这方面最典型的例子就是比亚迪的刀片电池和宁德时代的CTP,前者电池业务隶属于整车品牌,所以已经装车在了过几天上市的汉EV上,而更早发布技术的宁德时代CTP,我们至今没有得到第一款应用的车型是谁的确切消息。

[·核心竞争力之“变”:降低成本·]

正如笔者在预告视频里所说:现在距离完全摆脱掉“买电池送车”的时代,仍有一段路要走。这跟买AMG工程师签名、斯巴鲁经典EJ系列绝唱等发动机的情怀不同,根源来自电池的成本,导致新能源车与传统燃油车在售价上的“鸿沟”。

具体到降低电池成本的“碎片”事件上有两个典型:

最激进的当属特斯拉。它倒是没提距离大规模量产遥遥无期的固态电解质和石墨烯负极,但材料方面的无钴与“操作”方面的自主研发,也颇具前瞻性。具体来看,两方面的结果却是天差地别。

一方面,特斯拉的降低高成本钴金属的用量,现在看来炒概念的成分居多,最终只在国产Model 3和Y的工信部备案之中,出现了磷酸铁锂电池。面对大规模量产电动车性能之王的名头,被保时捷Taycan所取代,特斯拉依旧只能以圆柱的镍钴铝(NCA)三元材料电池,来支撑三电机、买不到的P100D+版本在纽伯格林(北环)赛道挽回败局。

另一方面,特斯拉自研的干电极、预锂化等几大 “黑科技”,确实给了全球其它的电池企业“当头一棒”。关于这方面的详情,敬请回顾我们此前的文章:马斯克图穷匕见!特斯拉电池日黑科技提前“剧透”

而关于“当头一棒”的论据,且看以下对比:电池在制造出来之后的第一次充放电循环,会对总容量造成不可逆的损失。在减低损失方面,特斯拉基于干电极的预锂化,做到了可以减少总容量15-20%,而换到国内领先的电池企业,现阶段在这方面的研究结果只在5%左右。

最实在的要说比亚迪的刀片电池。在电化学体系和空间结构两大升级方向中,比亚迪将重点放在了后者。充分利用了磷酸铁锂正极材料成本低、热稳定性好的优势,凭借全世界最长的电芯同时也是模组,将空间比能量发挥到了最大化,带来了产品特性方面的7宗“最”。

更多关于比亚迪刀片电池的解读,敬请参见我们此前的文章:《电池那些事儿》之比亚迪刀片电池 此“国货之光”有7宗“最”

[·写在最后·]

以上所有的“碎片”事件,各自之间都没有直接的交集,但都直指“得中国、得中国动力电池得天下”的核心。而正是这种目标明确,行业与技术层面玩法各不相同的现状,让我们看到了将开启“大时代”的趋势,此乃“为什么有动力电池《大时代》之说”的原因所在。

本文由「

黔新网 」 原创或整理后发布,欢迎分享和转发。

原文地址:

https://www.qianxinnet.com/qichezixun/21957.html 发布于

2020年6月15日